Menu

TRÁI PHIẾU DOANH NGHIỆP KỲ HẠN DÀI

Trái phiếu VBOND là lựa chọn đầu tư vào trái phiếu của các doanh nghiệp uy tín, do VNDIRECT lựa chọn và phân phối.

Trái phiếu doanh nghiệp là kênh Đầu tư tài chính giúp nhà đầu tư (người mua trái phiếu) tối ưu khoản tiền nhàn rỗi với lãi suất thường cao hơn mặt bằng lãi suất gửi tiết kiệm. Đồng thời, doanh nghiệp (tổ chức phát hành trái phiếu – TCPH) huy động được vốn để phục vụ hoạt động kinh doanh. TCPH có nghĩa vụ thực hiện cam kết thanh toán tiền lãi định kỳ và hoàn lại số tiền gốc đầu tư ban đầu khi đến hạn.

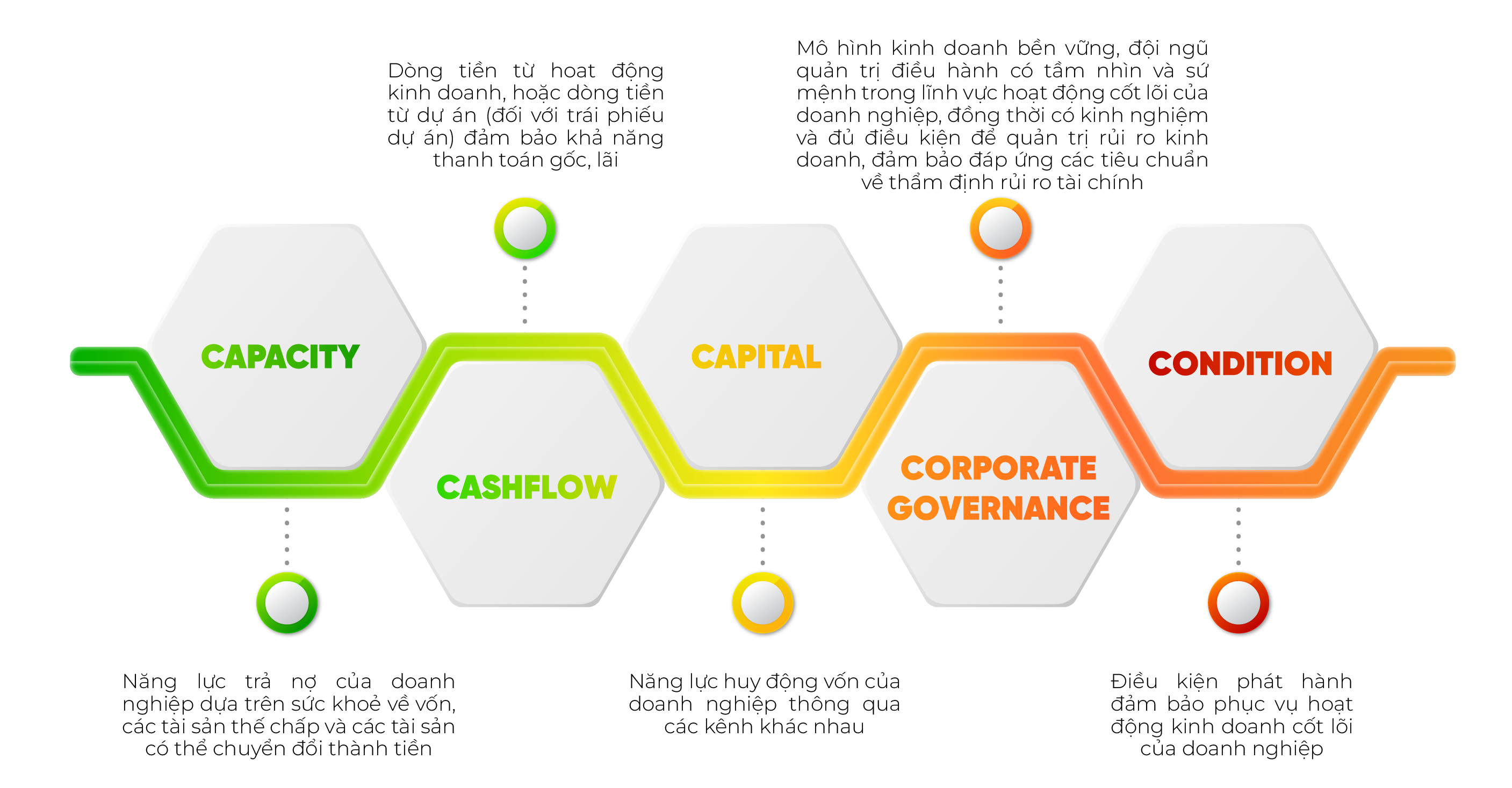

VBOND là sản phẩm đầu tư trái phiếu của các doanh nghiệp uy tín, do VNDIRECT phân phối. VNDIRECT đánh giá kỹ càng và lựa chọn tổ chức phát hành theo chuẩn 5C(s) – là những doanh nghiệp có nền tảng tài chính tốt, được kỳ vọng phát triển mạnh trong tương lai.

Được phát hành bởi những doanh nghiệp hàng đầu, có quy mô vốn chủ sở hữu lớn, dòng tiền từ kinh doanh cốt lõi bền vững để đảm bảo khả năng trả nợ và tài sản bảo đảm vững chắc cho trái chủ.

Lợi suất hấp dẫn được cam kết bởi Tổ chức phát hành, được quy định rõ tại Văn kiện trái phiếu.

Vốn đầu tư tối thiểu từ 10 triệu đồng mệnh giá. Có thể áp dụng điều kiện nhà đầu tư chuyên nghiệp tùy mã trái phiếu.

Kỳ hạn đầu tư thường dài hạn (từ thời điểm mua đến đáo hạn trái phiếu) giúp Nhà đầu tư chủ động về kế hoạch dòng tiền và lợi nhuận.

Nhà đầu tư lập kế hoạch đầu tư phù hợp dựa trên nhu cầu tối ưu tiền nhàn rỗi, số tiền dự kiến đầu tư, lợi suất kỳ vọng, thời gian đầu tư…

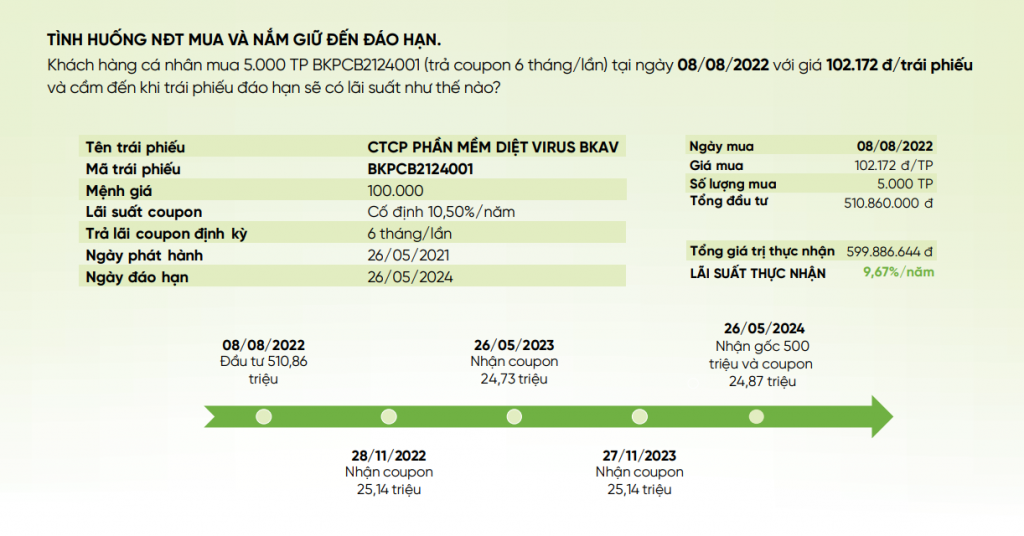

Trường hợp Nhà đầu tư mua trái phiếu và nắm giữ trái phiếu tới đáo hạn được ví dụ minh họa như sau:

Khách hàng cá nhân và Khách hàng Doanh nghiệp có sự lựa chọn đa dạng với danh mục trái phiếu VBOND.

Nhà đầu tư có thể tham khảo thông tin Trái phiếu VBOND theo từng Tổ chức phát hành trong danh sách dưới đây:

Nhà đầu tư đăng nhập vào tài khoản chứng khoán của mình và giao dịch online trên Bảng giá trái phiếu

Tham khảo hướng dẫn giao dịch

Nhà đầu tư cũng có thể liên hệ Nhân viên chăm sóc tài khoản hoặc Tổng đài 1900545409 để được hỗ trợ.

Bộ hồ sơ giao dịch MUA trái phiếu VBOND gồm:

– Hợp đồng mua trái phiếu

– Tuyên bố xác nhận giao dịch và rủi ro khi đầu tư

– Văn bản xác nhận tư cách nhà đầu tư chứng khoán chuyên nghiệp/ Phụ lục V theo ND65 (áp dung đối với trái phiếu riêng lẻ giao dịch tập trung).

– Đề nghị chuyển nhượng (chỉ dành cho trái phiếu riêng lẻ giao dịch OTC)

Bộ hồ sơ giao dịch BÁN trái phiếu VBOND gồm:

– Hợp đồng bán trái phiếu

– Tuyên bố xác nhận giao dịch và rủi ro khi đầu tư

– Đề nghị chuyển nhượng (chỉ dành cho trái phiếu riêng lẻ giao dịch OTC)

Tại nền tảng giao dịch, mục “Sổ lệnh”, Khách hàng có thể theo dõi khi trạng thái lệnh hiển thị “Hoàn tất” tức là giao dịch đã thành công.

Ngoài ra, Khách hàng sẽ nhận được 02 (hai) email từ VNDIRECT gồm: Thông báo ký thành công hợp đồng; và Thông báo kết quả giao dịch mua/bán trái phiếu thành công.

Có. Khách hàng có nhu cầu nhận hợp đồng bản cứng vui lòng báo nhân viên chăm sóc tài khoản hoặc liên hệ tổng đài 1900545409 để được hỗ trợ.

Khách hàng có thể chủ động chuyển nhượng trái phiếu VBOND cho Nhà đầu tư khác với điều kiện hai bên đồng ý thực hiện việc chuyển nhượng này.

Ngoài ra,Khách hàng có thể đăng tải nhu cầu MUA/BÁN trái phiếu VBOND trên VBOND Marketplace (công cụ hỗ trợ Khách hàng MUA/BÁN thỏa thuận trái phiếu VBOND online), VNDIRECT sẽ đối chiếu các nhu cầu phù hợp để hỗ trợ nhà đầu tư mua/bán trái phiếu VBOND.

Lãi suất chào bán ở bảng giá VNDIRECT là lãi suất trước thuế phí mà Khách hàng mua trái phiếu VBOND được hưởng khi nắm giữ đến ngày đáo hạn

Làm rõ thêm về các khoản thuế phí liên quan như sau:

– Về thuế:

Nhà đầu tư cá nhân sẽ chịu các khoản thuế thu nhập cá nhân theo quy định khi mua bán trái phiếu gồm:

(i) 0,1% tổng giá trị chuyển nhượng khi bán trái phiếu (nếu Khách hàng nắm giữ trái phiếu đến đáo hạn hoặc TCPH mua lại trước hạn, không có khoản phí này)

(ii) 5% tiền lãi định kỳ (lãi coupon) nhận được.

Nhà đầu tư tổ chức nộp thuế theo thuế suất thuế thu nhập doanh nghiệp.

– Về phí: Trái phiếu giao dịch tập trung qua hệ thống của HNX có

(i) Phí giao dịch: 0,0054% giá trị giao dịch theo quy định của HNX (áp dụng cả chiều mua và bán).

(ii) Phí lưu ký: 0,2 đồng/trái phiếu/tháng theo quy đinh của VSDC

VNDRIECT sẽ đóng cho KH, tiền bán trái phiếu được thanh toán về tài khoản chứng khoán là số tiền thực nhận sau khi đã trừ đi các loại thuế phí.

Khi Khách hàng đầu tư VBOND cần chú ý nhận biết và phân biệt 3 loại lãi suất có tính chất khác nhau:

1. Lãi suất trái phiếu (Coupon hay còn gọi là trái tức): Là lãi suất TCPH cam kết thanh toán định kỳ cho người sở hữu trái phiếu (trái chủ). Tỷ lệ % của mệnh giá trái phiếu, thời gian thanh toán, thời gian chốt danh sách người sở hữu trái phiếu nhận coupon đều được quy định ngay từ đầu trong văn kiện phát hành trái phiếu (OC).

2. Lãi suất cầm đến đáo hạn (Yield to maturity – Yield – YTM): Được công bố công khai trên bảng giá, là lãi suất nắm giữ trái phiếu đến đáo hạn của Khách hàng chưa tính thuế, phí. Đây là tham số được sử dụng để tính toán giá chào mua/bán hàng ngày của VBOND. Tại cùng một thời điểm, yield cao hơn sẽ cho ra giá trái phiếu thấp hơn và ngược lại.

3. Lãi suất thực nhận: Là lãi suất thực tế Khách hàng nhận được (không bao gồm thuế, phí). Lãi suất này được tính dựa trên tất cả dòng tiền đầu tư và thực nhận của Khách hàng trong thời gian đầu tư. Dòng tiền thực nhận bao gồm: lãi trái tức định kỳ và tiền bán trái phiếu (nếu bán trái phiếu trước đáo hạn) hoặc gốc trái phiếu tính theo mệnh giá (nếu giữ trái phiếu đến đáo hạn).

Lưu ý: Mọi loại lãi suất khi đầu tư trái phiếu đều được quy đổi về giá trị %/năm.

Theo đặc điểm của Trái phiếu, tại mỗi lần trả lãi định kỳ, Tổ chức phát hành (TCPH) sẽ chi trả số tiền lãi của cả kỳ tính lãi (theo số lượng trái phiếu đang nắm giữ) cho người sở hữu trái phiếu (NSHTP). Danh sách NSHTP nhận coupon được chốt tại ngày giao dịch cuối cùng theo thông báo của TCPH.

Lợi suất đầu tư VBOND sẽ phụ thuộc giá mua, giá bán, thời gian đầu tư, và tổng dòng tiền thực nhận trong thời gian đầu tư.

Khung giờ giao dịch tại các nền tảng của VNDIRECT

(i) Đối với trái phiếu phát hành ra công chúng: từ 8h30-14h45 hàng ngày (trừ thứ 7, chủ nhật, ngày nghỉ lễ)

(ii) Đối với trái phiếu riêng lẻ giao dịch tập trung: từ 8h30-14h30 hàng ngày (trừ thứ 7, chủ nhật, ngày nghỉ lễ).

Điều kiện về giá trị đầu tư tối thiểu đối với trái phiếu VBOND là 10 triệu đồng tính theo mệnh giá (điều kiện thay đổi theo quy định của VNDIRECT từng thời kỳ).

Khách hàng có thể cập nhật thông tin mới nhất và tham gia đầu tư ngay TẠI ĐÂY.

Khách hàng có thể đăng nhu cầu mua/bán trái phiếu VBOND trên VBOND Marketplace, VNDIRECT sẽ đối chiếu các nhu cầu phù hợp để hỗ trợ nhà đầu tư mua/bán trái phiếu VBOND.

VNDIRECT chưa hỗ trợ cầm cố trái phiếu VBOND để vay (Chính sách có thể thay đổi theo quy định của VNDIRECT từng thời kỳ).

Không. Tại ngày đáo hạn trái phiếu VBOND, Khách hàng không cần thao tác, tiền gốc trái phiếu (tính theo mệnh giá) và lãi coupon sẽ được thanh toán về tài khoản chứng khoán của Khách hàng trong ngày đáo hạn.

Đối với trái phiếu VBOND được phân phối bởi VNDIRECT đều có Tài sản bảo đảm (TSBĐ) và VNDIRECT là đơn vị đứng ra thẩm định đánh giá các yếu tố rủi ro để đảm bảo mức độ rủi ro là thấp nhất.

Trong trường hợp xấu nhất, Tổ Chức Phát Hành (TCPH) không có khả năng thanh toán (VBOND) thì TCPH sẽ có trách nhiệm thực hiện các biện pháp khắc phục hoặc thực hiện mua lại trái phiếu bắt buộc trước hạn, và/hoặc phụ thuộc vào kết quả xử lý tài sản đảm bảo (nếu có) và/hoặc quyết định của cơ quan có thẩm quyền.

Khách hàng tham khảo thông tin chi tiết TẠI ĐÂY.

Có, tại nền tảng giao dịch của VNDIRECT, các mã trái phiếu dành cho NĐTCN sẽ tự động hiển thị nút mua đối với các Khách hàng đã là NĐTCN.

Khách hàng được VNDIRECT tự động nâng cấp thành NĐTCN nếu thỏa mãn 1 trong 2 điều kiện sau:

(i) Nắm giữ danh mục chứng khoán niêm yết, đăng ký giao dịch có giá trị tối thiểu là 02 tỷ đồng tại VNDIRECT được xác định bằng giá trị thị trường bình quân theo ngày của danh mục chứng khoán (không bao gồm giá trị vay giao dịch ký quỹ và giá trị chứng khoán thực hiện giao dịch mua bán lại) trong thời gian tối thiểu 180 ngày liền kề trước ngày xác định tư cách Nhà đầu tư chứng khoán chuyên nghiệp. Việc xác định NĐTCN theo điều kiện này có giá trị trong vòng 03 tháng kể từ ngày được xác nhận.

(ii) Tổng thu nhập chịu thuế từ giao dịch chứng khoán của năm gần nhất từ 01 tỷ đồng trở lên tại VNDIRECT.

Khi Khách hàng trở thành NĐTCN, ngoài quyền giao dịch trái phiếu được phát hành ra công chúng, Khách hàng được quyền tham gia giao dịch các trái phiếu được phát hành riêng lẻ dành riêng cho NĐTCN, chiếm tới hơn 90% danh mục trái phiếu giao dịch của thị trường trái phiếu với lãi suất cạnh tranh.

Khách hàng tham khảo thông tin chi tiết TẠI ĐÂY.

Trái tức (coupon): là mức lãi hàng năm trên một Trái phiếu được trả bởi Tổ chức phát hành và được hiển thị bằng tỷ lệ % của mệnh giá trái phiếu. Ví dụ, một trái phiếu mệnh giá 100.000 VND có coupon 10%/năm sẽ trả cho bạn 10.000 VND tiền coupon trong 1 năm (kỳ thanh toán trái tức tùy thuộc từng mã trái phiếu).

Mọi khoản thanh toán đều đươc thực hiện trả vào tài khoản chứng khoán.

Không. Tại ngày trả lãi trái tức, Khách hàng không cần thao tác mà tiền lãi sẽ được thanh toán về tài khoản chứng khoán.

Không, VNDIRECT không tự động tái đầu tư, Khách hàng có thể sử dụng khoản tiền lãi trái tức này để tự thực hiện đầu tư vào các sản phẩm tài chính.

Có. VNDIRECT gửi thông báo tới người sở hữu trái phiếu về việc trả lãi trái tức, thời gian thông báo theo quy định từng mã trái phiếu. Tại ngày thanh toán, VNDIRECT sẽ gửi tin nhắn thông báo tới số điện thoại mà Khách hàng đăng ký tại VNDIRECT.

Giá trái phiếu được VNDIRECT xác định căn cứ vào giá trị hiện tại của trái phiếu nhận được trong tương lai (gốc và trái tức) với mức lãi suất chiết khấu phù hợp. Do đó, giá trái phiếu phụ thuộc vào giá trị dòng tiền trong tương lai, thời điểm phát sinh dòng tiền, và mức lãi suất chiết khấu của trái phiếu. Khi lãi suất chiết khấu tăng thì giá trái phiếu giảm và ngược lại.

Khách hàng sẽ được thông báo trước về sự kiện mua lại và có thể chọn bán lại cho bên có nhu cầu muộn nhất vào ngày chốt quyền; hoặc nắm đến ngày mua lại trước hạn và hưởng giá bán theo công thức quy định trong bản công bố thông tin trái phiếu (Mệnh giá + lãi cộng dồn + phí phạt TCPH nếu có, trong đó lãi cộng dồn và phí phạt sẽ áp thuế thu nhập cá nhân).

Không. Lưu ý: Người sở hữu trái phiếu (NSHTP) không được chuyển nhượng/phong toả trái phiếu trong khoảng thời gian kể từ (không bao gồm) ngày chốt danh sách cho đến (bao gồm) ngày thực hiện mua lại.